Introdução aos REITs

POR

Daniel Malheiros (Malheiros_RBR)

Daniel Malheiros (Malheiros_RBR)

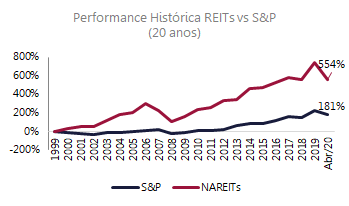

Nas últimas semanas, fomos acessados por diversos investidores a respeito dos REITs (Real Estate Investment Trust) nos EUA, veículo equivalente aos FIIs no Brasil. A forte queda dos REITs, que atingiu 35% neste ano, a apreciação do Dólar frente às demais moedas, o baixo patamar de juros nos EUA e mundo, e outros fatores foram os motivadores desse interesse. Decidimos escrever esse artigo para apresentar, em linhas gerais, o mercado norte-americano de REITs e o seu momento atual.

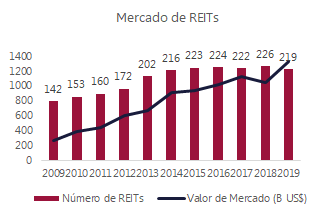

O valor de mercado dos REITs nos EUA totaliza mais de US$ 1 trilhão (aproximadamente 50 vezes maior que o mercado brasileiro de FIIs), e é acessado por mais de 20% da população norte-americana. Todavia, diferentemente do Brasil, onde os investidores pessoas físicas investem diretamente nos REITs, o grande player desse mercado norte-americano é o investidor institucional (correspondente a 80% do mercado) que em sua grande maioria é representado pelos fundos de pensão, seguradoras e ETFs (Exchanged-traded Funds), de tal forma que a participação das pessoas físcias no mercado de REITs é realizada de forma indireta.

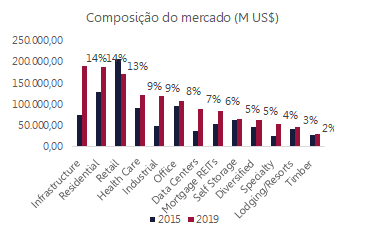

Há cerca de 220 REITs no mercado americano. Enquanto há REITs com valor de mercado de dezena de bilhões de dólares como a American Tower (AMT) de $ 100 bilhões e Prologis (PLD) de $ 80 bihões, há outros de menor porte (menor que $ 1 bilhão). Importante notar que mesmos os REITs de pequeno porte são maiores que os grandes fundos imobiliários do mercado brasileiro. Os investimentos estão distribuídos nos mais diversos segmentos imobiliários: residencial, comercial, indústrial infra-estrutura (torre de celular), data center, timber (ativos florestais), sênior-living, diversified (casino, estação ski, cinema, etc), e a distribuição é bem diversificada:

Outro aspecto interessante e que difere dos FIIs locais é a estrutura de capital. Os REITs na média possuem alavancagem financeira confortável, cerca de 40% sobre seu ativos, e índice de cobertura de dívida superior a 2,5 vezes. Se por um lado a alavancagem financeira dá maior dinamismo na gestão dos REITs em busca de ampliar o retorno em momentos de crescimento econômico, por outro adiciona um componente de risco adicional na estrutura, podendo gerar maiores perdas em momentos mais turbulentos – dinâmica essa diferente dos FIIs, que não são autorizados a se endividar.

A estrutura organizacional de um REIT é muito similar a uma empresa de properties que negocia na Bolsa brasileira. Isto é, possuem toda uma estrutura de pessoas e despesas de uma empresa operacional, como áreas jurídicas, comercial, marketing, financeira, entre outras.

A gestão do REIT é realizada por um time de executivos, e não por uma gestora contratada, sendo tais executivos remunerados por salários, bônus e stock options. Um REIT eficiente é conhecido por ter despesas de pessoal inferior a 0,20% do valor de mercado. Há também uma forte governança corporativa com presença de conselhos independentes no Board, também remunerados, e que supervisionam os executivos dos REITs.

Ainda é um desafio para a maioria dos investidores locais investirem em REITs nos EUA, em razão da necessidade de abertura de contas em corretoras locais, impactos fiscais no Brasil e no exterior, menor acesso a informações locais, entre outros fatores. A RBR está bastante focada em se aprofundar no mercado de REITs e pretende, em breve, apresentar um produto que permita o acesso do investidor local a tais oportunidades.