Fundos Imobiliários são alternativa à Renda Fixa?

POR

Nathan Octavio (Nod)

Nathan Octavio (Nod)

Umas das dúvidas mais frequentes que me fazem é se os Fundos Imobiliários são uma boa alternativa ao investimento de renda fixa. Conforme as taxas de juros caem, mais e mais pessoas vão procurando maneiras diferentes de rentabilizar seu patrimônio. E muito vão migrando para os fundos imobiliários. Esse movimento não é pequeno: se, final de 2016, com a SELIC por volta de 14% a.a., éramos cerca de 80 mil investidores de FII, hoje, com a SELIC em cerca de 6% a.a., somos mais de 177 mil (Fonte: Boletim Mensal do Mercado Imobiliário set/2018).

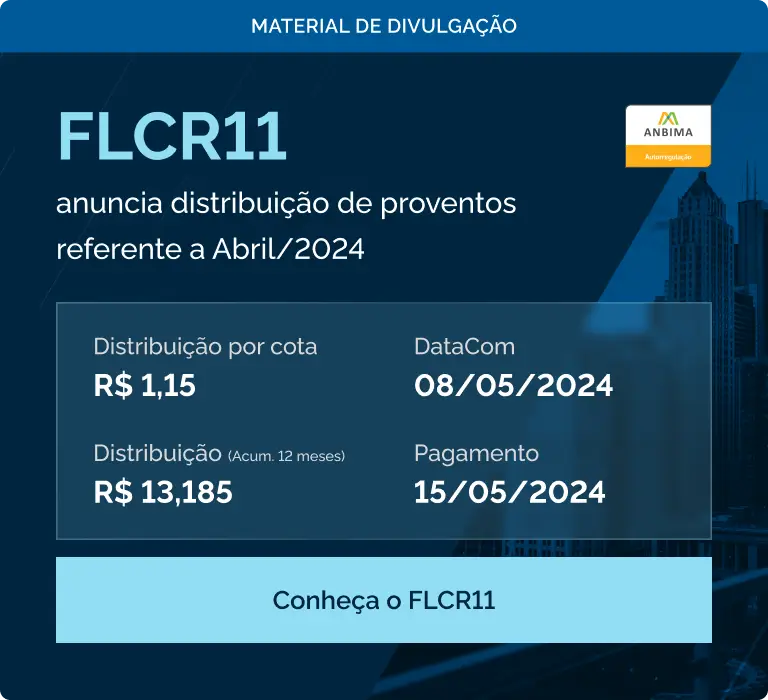

E, fazendo uma conta simples, é bem fácil sentir-se atraído. Enquanto o CDI rende cerca de 6% ao ano, alguns FIIs estão distribuindo, em 12 meses, rendimentos equivalentes a 8%, 10%, 12%, 15% do preço da cota. Porém, existe uma regra muito importante no mercado: para ter maiores retornos, você tem que aceitar se expor a maiores riscos. Não há nada de errado, mas você precisa estar confortável com isso.

A palavra risco no mercado financeiro é sinônimo de incerteza. Toda renda fixa é um empréstimo, que pode ser para um banco (CDB, LCI, LCA, poupança), para uma empresa (debêntures) ou para o governo (principalmente o Tesouro Direto). Há um contrato, ainda que virtual, entre você e o ente para quem você está emprestando. E nesse contrato, está definido o vencimento do empréstimo, valor que você irá receber, taxa de juros, correção, etc. Esse ente tem a obrigação de te pagar aquilo. Caso ele não honre esse empréstimo, você até ir à justiça contra ele. Logo, como as incertezas são menores, dizemos que os riscos são menores.

Os FIIs, por seu lado, têm mais incertezas - ou, se preferir, mais riscos:

1) Não são empréstimos. Você não é credor dele e nem ele te deve nada. Ao comprar uma cota, você se torna sócio do fundo, da mesma forma que se torna sócio de uma empresa quando compra uma ação. Vai se beneficiar das boas decisões que o gestor tomar assim como vai ter prejuízos quando houver um problema.

2) FIIs não têm vencimento. A grande maiores é de prazo indeterminado. Logo, você não tem nenhum instrumento que te garanta a devolução do valor investido ao fim de determinado prazo.

3) FIIs não têm remuneração combinada. Os FIIs têm, por lei, a obrigação de distribuir 95% do seu resultado. Mas o resultado dele pode ter muitas flutuações.

Vamos a um exemplo: o fundo Vila Olímpia Corporate - VLOL11 - tem um inquilino que está há vários meses com dificuldades para pagar o aluguel. Quando ele está em dia, as distribuições do fundo são maiores; quando ele atrasa, distribuições são menores. E pode chegar o momento em que ele seja despejado. Nesse caso, enquanto não encontrar outro inquilino, o fundo, além de não ter as receitas desse aluguel, ainda terá de pagar despesas, como condomínio e IPTU dessa área vaga, o que pode reduzir ainda mais as distribuições.

Claro que essas flutuações podem ser para menos ou para mais. O Tower Bridge Office - TBOF11 - tem cerca de 30% das suas áreas vagas. Se ele conseguir fechar mais contratos de locação, vamos ver as receitas dele aumentando, as despesas reduzindo e, consequentemente, as distribuições aumentando.

Não digo isso para assustar, mas também não vou iludir ninguém com nenhum “canto de sereia”. FIIs são renda variável e sempre serão. Historicamente, na média, apresentam um resultado melhor que a renda fixa, mas porque correm mais riscos. Mesmo que alguns tenham um histórico de distribuição mais constante, mas nada garante que isso vai se repetir no futuro.

Se você quer investir apenas algo que renda mais que a renda fixa “sem risco”, lamento informar, mas isso não existe. A própria renda fixa tem seus riscos (pergunte a alguém que tinha dinheiro na caderneta durante o Plano Collor). E, para estar preparado para algo que renda mais, você tem que estar preparado para um risco maior.