Rendimentos 20 vezes maiores

POR

Daniel Isaac Nigri (dicadehoje)

Daniel Isaac Nigri (dicadehoje)

Outro dia me perguntaram se eu achava se este era um bom momento para investir em FIIs.

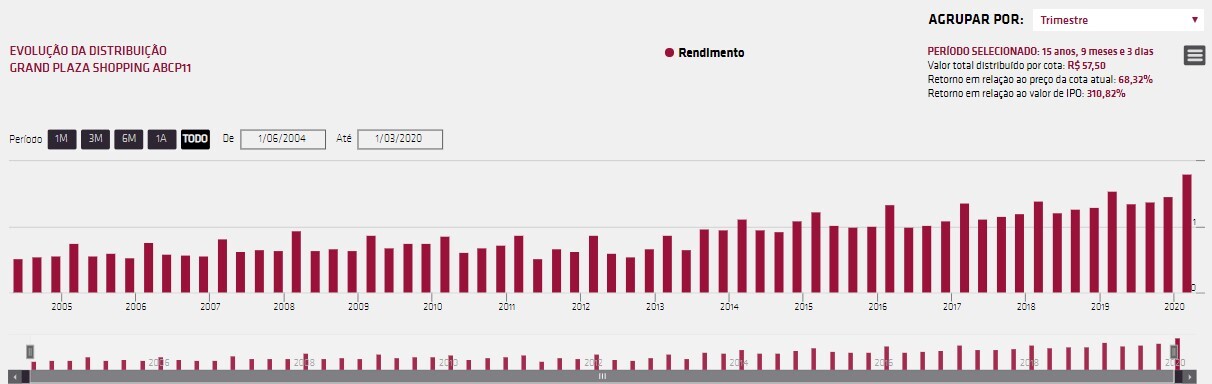

A minha resposta veio em uma única imagem retirada da minha assinatura no ClubeFii e que se refere aos rendimentos do Fundo ABCP11, o Fundo que detém o principal shopping de Santo André.

O Fundo ABCP11 não é recomendação de compra e apenas foi utilizado por ter um histórico longo o suficiente para pegar vários ciclos da economia.

Vemos na imagem acima de rendimentos trimestrais do Fundo ABCP11 duas questões principais:

No primeiro trimestre existe um aumento sazonal de rendimentos referente às vendas de Natal e da Black Friday, valores estes que são cobrados nos aluguéis de dezembro e janeiro e são repassados como rendimentos principalmente em fevereiro do ano seguinte.

Se adicionarmos a este cálculo possíveis aportes adicionais que o cotista tenha feito nesse período e reinvestimento dos rendimentos recebidos, a Renda do investidor pode ser hoje, 16 anos depois, até mesmo 100x maior do que aquela de 2004.

Vamos a um exemplo rápido.

Um investidor que tinha R$ 50.000,00 no fundo ABCP11 em 2004. Imaginando com yield de 8% ao ano. Naquela época, as taxas de juros no Brasil eram maiores. Este investidor recebia R$ 4.000,00de renda anual.

Em 16 anos que se passaram, ou 192 meses, o investidor investiu R$ 2.000,00 por mês, ou seja, R$ 24.000,00 por ano. Dessa forma, o valor investido foi de R$ 434.000,00 a valor de custo. Ou seja, os aportes foram responsáveis por aumentar a carteira em 8x.

Mas ainda temos os reinvestimentos dos rendimentos que foram obtidos ao longo dos anos. No ano 1, foram investidos R$ 24.000,00 de aportes, mais R$ 4.000,00 de rendimentos. No ano 2, com R$ 78.000,00 investidos, mantendo um yield de 8%, o rendimento já teria subido para R$ 6.240,00. No terceiro ano, o investimento seria do aporte de R$ 24.000,00 mais os R$ 6.240,00 de rendimento, ou seja, sem valorização da cota, o valor do rendimento anual seria de R$ 8.659,20 sobre um valor em carteira de R$ 108.240,00

Continuando os juros compostos e a linha exponencial, veremos uma renda crescente a taxas muito atraentes. Nos dois primeiros anos apenas, a renda mais do que dobrou.

Certamente esse investidor de longo prazo não está incomodado hoje, ou não deveria estar, de ter feito algumas compras no passado a preços maiores do que deveria, ou antes de grandes quedas.

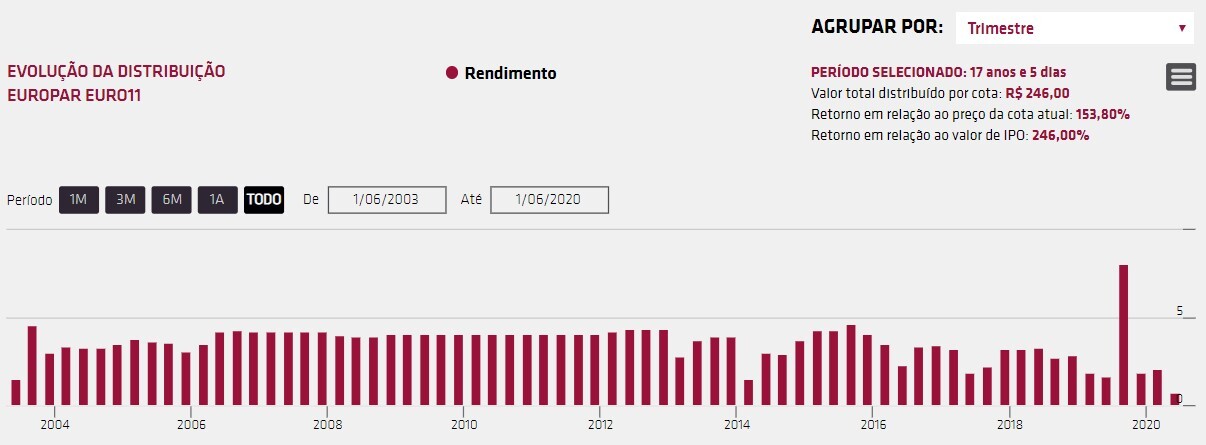

Como contraponto, vou pegar um Fundo igualmente antigo e que também mudou pouco o seu portfólio de ativos, o Europar, código EURO11. Um fundo de gestão passiva que os analistas passam longe dele. Vamos ver os motivos.

Veja a imagem abaixo dos rendimentos do Fundo EURO11 no longo prazo desde 2003.

É interessante observar que de 2006 a 2012, enquanto os primeiros contratos do Fundo estavam vigentes naqueles imóveis comprados e enquanto a economia ia bem, o rendimento se manteve quase constante, entre R$ 4,00 a R$ 4,60 por trimestre.

Depois desse período tivemos uma redução brusca e, desde 2019, o Fundo tem entregado em média R$ 1,66 a R$ 2,10 por trimestre (excluindo a distribuição não recorrente do 3T2019).

Qual a grande diferença entre o ABCP11 e o EURO11?

Tendemos a falar que o problema é a gestão e indiretamente essa é a responsável, mas cabe mencionar algo que na minha visão é mais importante ainda:

A Qualidade dos Imóveis!!!

Os imóveis do EURO11 ficaram velhos e não acompanharam as especificações atuais. Alguns dos imóveis situados no Rio de Janeiro estão sendo negociados com aluguel por m² menor do que 7 anos atrás. Mesmo com a redução de vacância nos últimos meses para 19%, o Fundo não consegue alcançar valores contratuais e de rendimentos de 2006 a 2012.

É problema de gestão sim. Mas o investidor precisa acompanhar o Fundo e perceber que a qualidade dos imóveis de novos fundos é superior a daquele fundo que ele possui.

O investidor também precisa saber que vender um fundo que não faz a reciclagem dos imóveis, vendendo imóveis velhos e mal localizados, é muito importante para a carteira e para os seus retornos de longo prazo.

Os preços dos FIIs caíram muito. Alguns Fundos já estão sendo negociados sem desconto algum sobre o Valor Patrimonial, mas outros com qualidade superior de imóveis são verdadeiras barganhas.

Nossa carteira de FIIs é modificada duas vezes por ano. Em maio e em novembro. A alteração será realizada neste próximo final de semana. Não perca a chance de pegar as recomendações fresquinhas. A carteira recomendada do Dica de Hoje está disponível para os assinantes do FII Data Plus.